インボイス制度とは?〜目的と影響、オススメの対応をわかりやすく徹底解説〜

2019年10月1日から始まった新たな軽減税率制度にともない、2023年10月1日、ついに"インボイス制度"が開始されます。消費税の仕入税額控除の方式に大きな影響を与えることになるインボイス制度について、ここでは、

「そもそもインボイス制度とはどんな制度なのか」

「何を目的として作られたのか」

「事業者がどのような影響を受けるのか」

を分かりやすくまとめました。インボイス制度があまりよく分からない、どんな対応が必要か知りたいという事業者の方の助けになれば幸いです。後編ではインボイス制度への具体的な対応と対応スケジュールもご紹介していますので、合わせてご覧ください。

インボイス制度の概要

インボイス制度は正式名称を「適格請求書等保存方式」と言います。売手から買手に対して、正確な適用税率や消費税額等を伝える書類やデータのことを「適格請求書(インボイス)」と言い、その交付・保存に関する制度です。

国税庁ホームページによると、売手側の事業者は、買手(課税事業者)から求められたときは、適格請求書(インボイス)を交付しなければならず、交付した適格請求書(インボイス)の写しも保存しなければなりません。

買手(課税事業者)は仕入税額控除(※)の適用を受けるために、原則として、売手から交付を受けたインボイスの保存等が必要となります。

※消費税の仕入税額控除

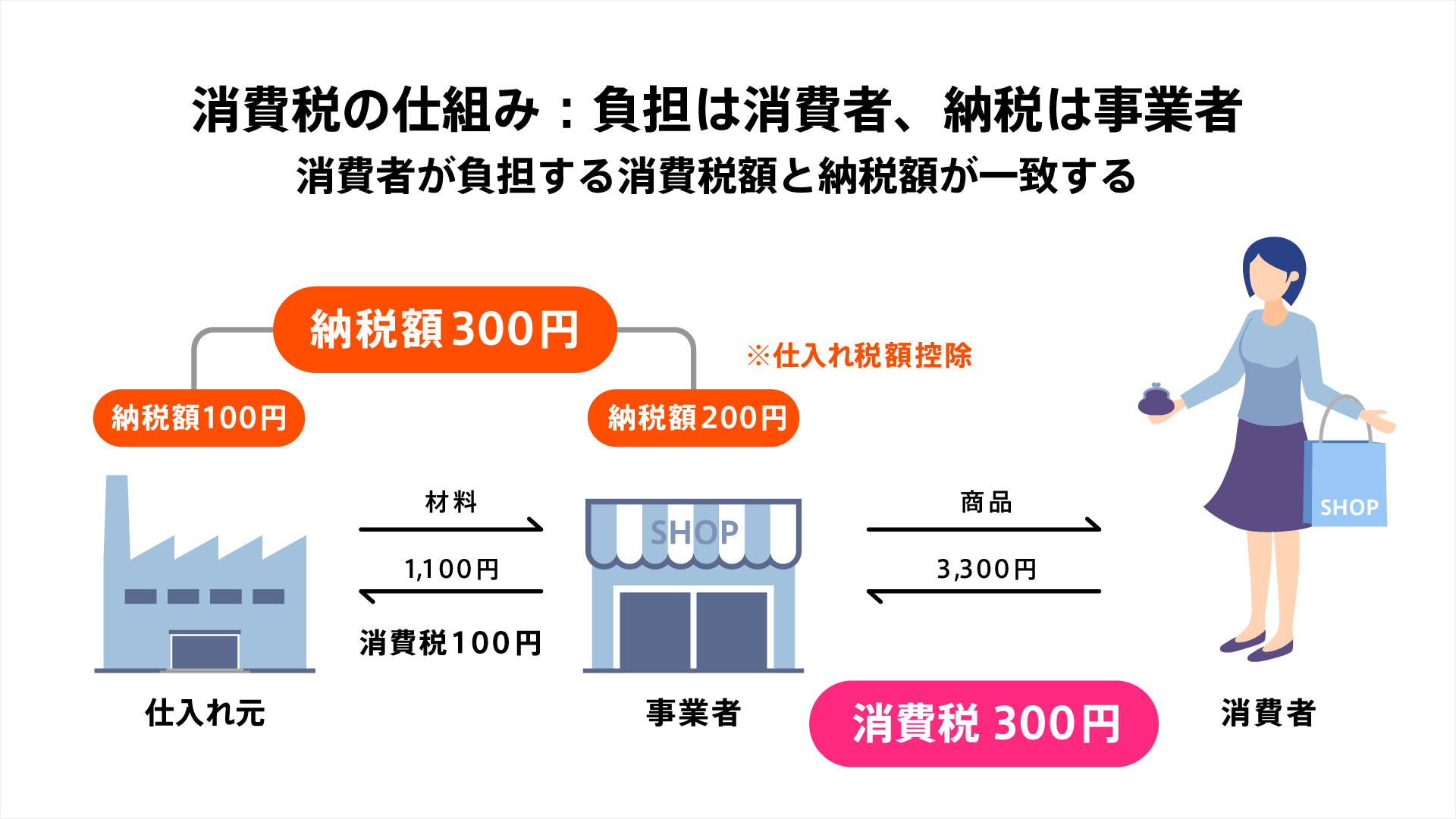

事業者における消費税は、自社が売り上げた際の消費税(売上税額)と自社が仕入れた際の消費税(仕入税額)の差額を納付しており、この仕組みを「仕入税額控除」と言います。

例えば自社がA社から1000円で品物を仕入れ、消費者に3000円で販売する場合を考えてみます。この時消費者は3000円の10%=300円の消費税を負担していますが、消費税の仕組みとして、事業者は消費者が負担したのと同額を納税する必要があります。つまり300円です。

ですがこの例の場合、自社が納税する必要があるのは、売上3000円から仕入れ値1000円を引いた差額2000円の10%=200円のみとなります。仕入れ値の1000円分については、仕入れ元のA社が納税することになり、自社が納税する必要はありません。これが「仕入税額控除」です。

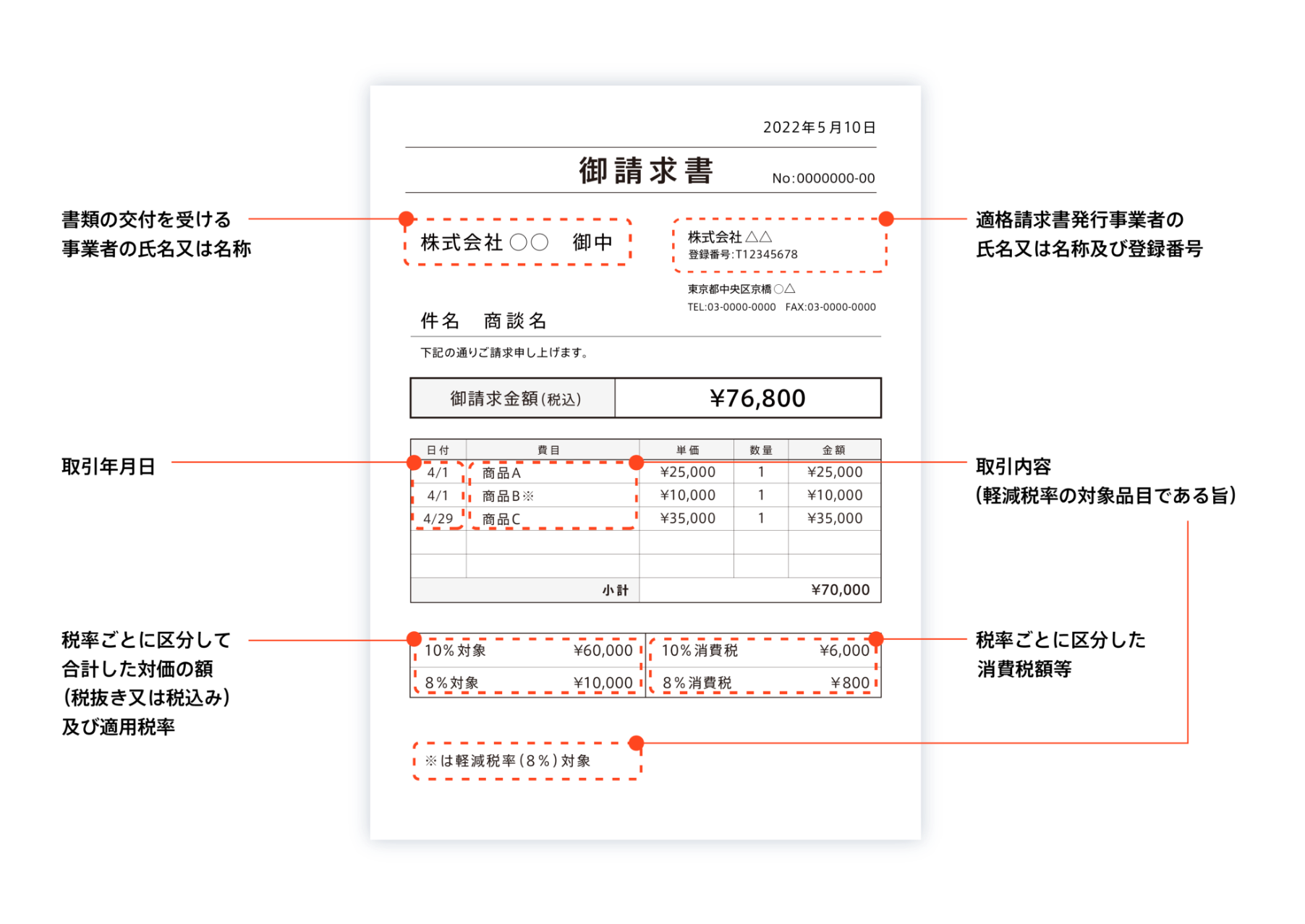

〈適格請求書(インボイス)とは〉

・適格請求書(インボイス)の条件

適格請求書(インボイス)の導入というと、これまで使っていた請求書や領収書が使えなくなってしまうのではないかと危惧される方もいらっしゃいますが、様式や書類名は特に定められていません。請求書、領収書、納品書、レシート等のいずれであっても、所定の記載事項さえ追記すれば、これまで使っていた書式を使用することができます。

適格請求書(インボイス)に記載しなければならない事項は、下記の通りです。

- 適格請求書発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

- 消費税額(端数処理は一請求書当たり、税率ごとに1回ずつ)

- 書類の交付を受ける事業者の氏名または名称

従来の請求書と比べると、

1.の登録番号

4.の適用税率

5.の消費税額

の3点が追加されています。

・適格請求書(インボイス)を発行できる事業者

注意しなければならないのは、「インボイスを発行できるのは課税事業者のみ」ということです。

課税事業者とは、所定の登録申請書を税務署に提出し「適格請求書発行事業者」として登録を受けた事業者です。

現在課税事業者ではない事業者でも、「消費税課税事業者選択届出書」を提出して課税事業者となれば、適格請求書発行事業者としてインボイスを発行することができます。

・一部の事業者が発行可能な適格簡易請求書(簡易インボイス)

「不特定多数のものに対して販売等を行う一定の事業者」の場合、適格請求書(インボイス)よりも簡易的な内容の適格簡易請求書(簡易インボイス)を交付することができます。

主に、以下の事業を行う事業者が対象となります。

- 小売業

- 飲食店業

- タクシー業

- 写真業

- 旅行業

- 不特定多数に対して行う駐車場業

- 上記に準ずるそのほかの不特定多数の者を対象にする一定の営業

適格簡易請求書(簡易インボイス)の場合、「書類の交付を受ける事業者の氏名または名称の記載が不要」かつ、「適用税率と消費税額等のいずれかを記載」という条件になります。(適格請求書(インボイス)の場合は適用税率と消費税額等の両方の記載が必要です)

インボイス制度導入の背景と目的

①適正な課税の確保

インボイス制度の導入には、大きく2つの目的があります。

1つめの目的は、軽減税率の導入に伴う適正な課税の確保です。

2019年10月、消費税増税に伴う軽減税率の導入で、8%と10%という2種類の消費税率が混在するようになりました。これにより、仕入税額や販売時の税額計算が複雑化。

正確な消費税の納税額を算出するために、商品に課税されている消費税率・消費税額を明記した書類「適格請求書(インボイス)」を保存するという「適格請求書(インボイス)保存方式」が採用されることになったのです。

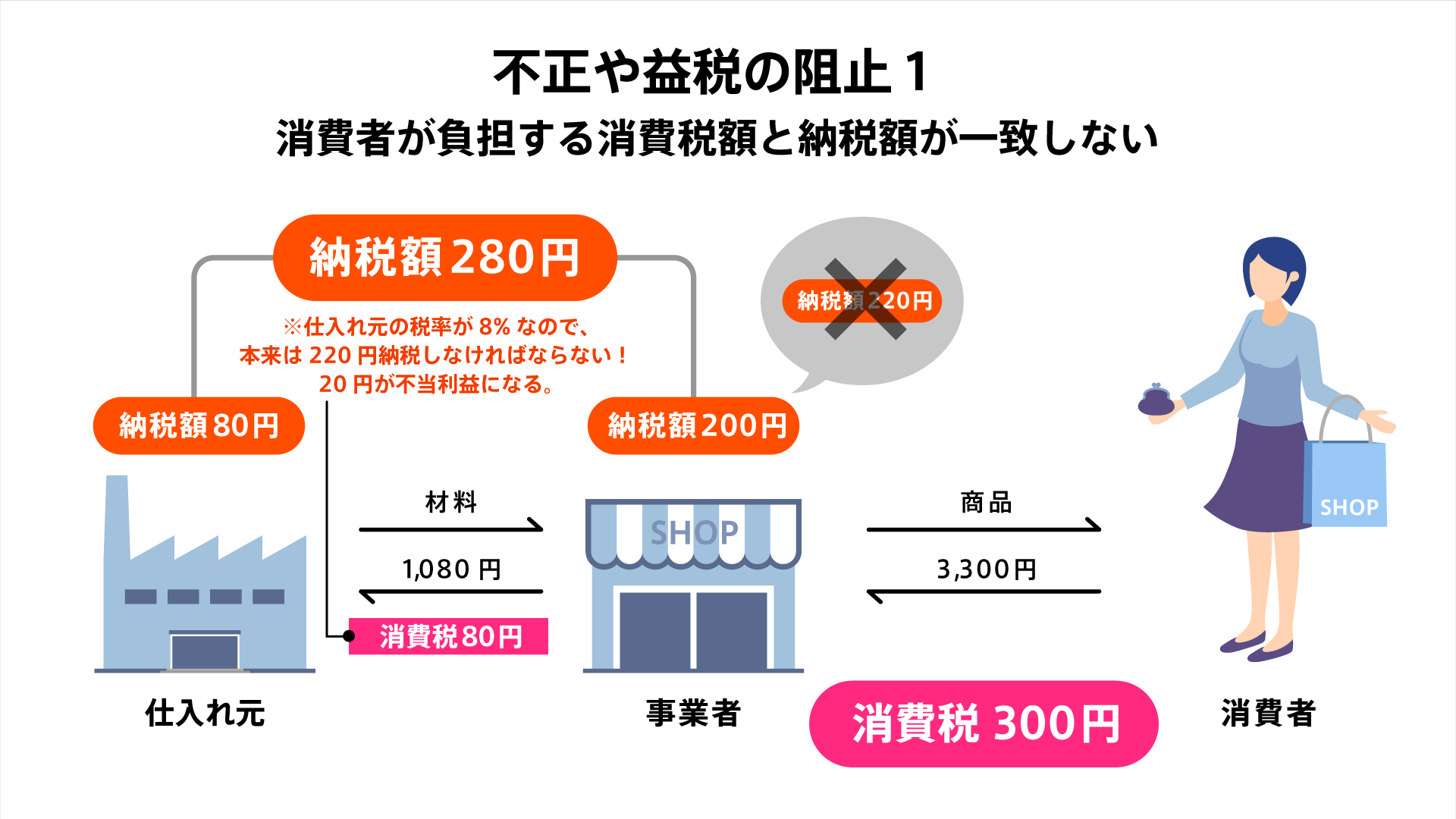

②不正・益税の阻止

インボイス制度の目的2つめは、不正や益税の阻止です。

まずは不正について、前述の仕入れ税額控除と同じ、自社がA社の1000円の品物を仕入れて3000円で販売した場合を例に説明しましょう。

例えば、仕入れた1000円の品物の税率が8%(80円)だったのにも関わらず10%(100円)で計上した場合、差の2%分(20円)は不当利益として自社に残ることになります。

A社や自社が適格請求書(インボイス)を発行するようになると、こうした不正を防ぐことができます。

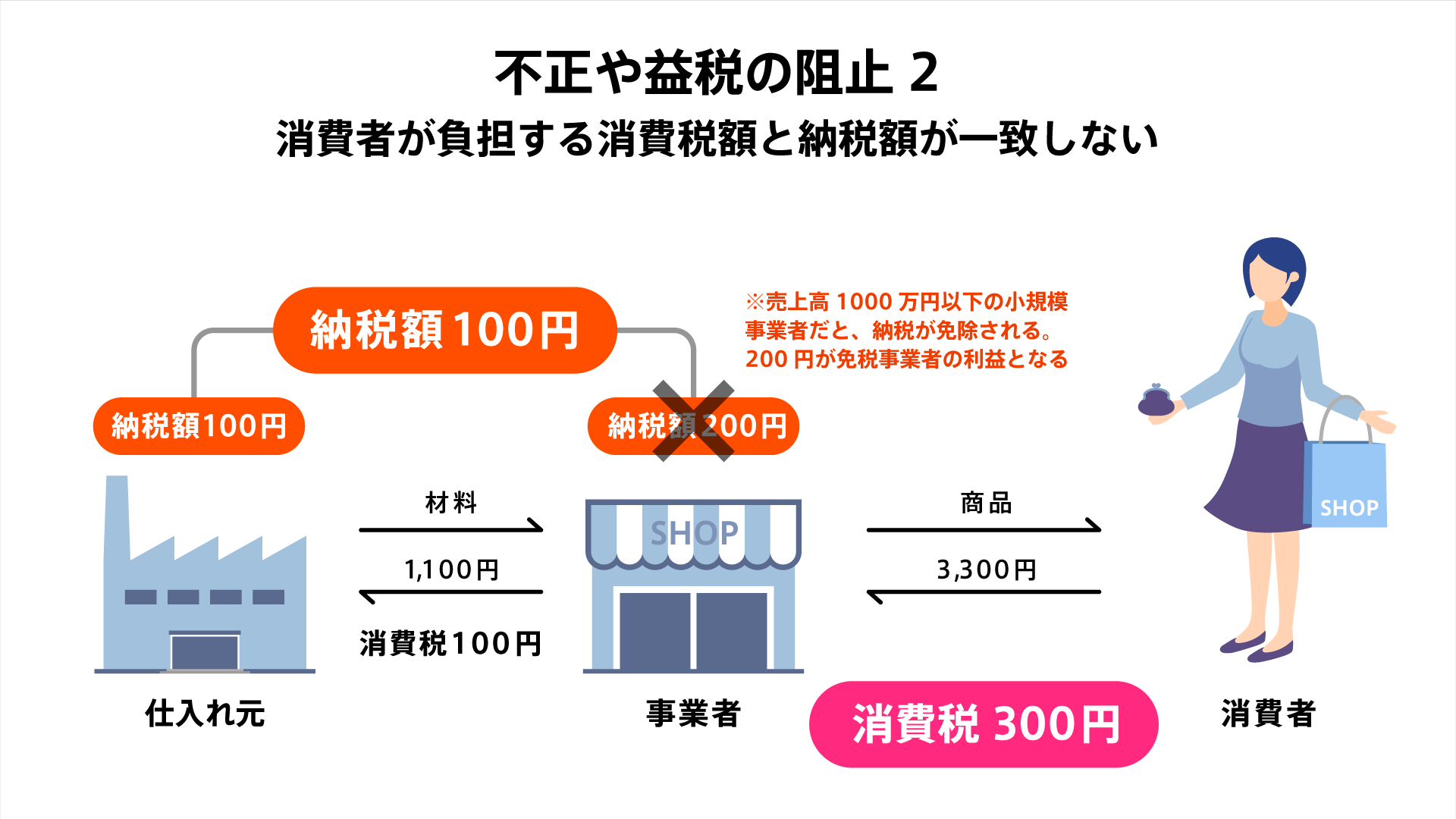

また「益税」とは、消費者が事業者に支払った消費税の一部が納税されず、事業者の利益となることです。

益税の阻止については、「売上高が1,000万円以下の小規模な事業者は消費税の納税を免除される」という消費税の制度が大きく関わってきます。

通常、事業者は、取引の際に消費税を乗せた金額を受け取り、売上から仕入れ分を引いた残りの額に相当する消費税を納税しなければなりません。先ほどの例だと、自社は3000円の売上から1000円の仕入れ値を引いた2000円の10%、つまり200円の消費税を納める必要があります。

しかし、自社が売上高1,000万円以下の小規模な事業者で消費税の納税が免除された「免税事業者」だった場合、この200円の納税が免除され、自社の利益となります。

しかし、自社が売上高1,000万円以下の小規模な事業者で消費税の納税が免除された「免税事業者」だった場合、この200円の納税が免除され、自社の利益となります。

消費者は300円分の消費税を負担しているにも関わらず、そのうち200円が納税されないということになり、消費者と事業者の税負担額が不一致となるこの状態を解消するのが、インボイス制度の効果でもあります。

インボイス制度で事業者が受ける影響

一方、適格請求書(インボイス)制度の導入によって、課税事業者、そして課税事業者と取引のある免税事業者は大きな影響を受けることになります。

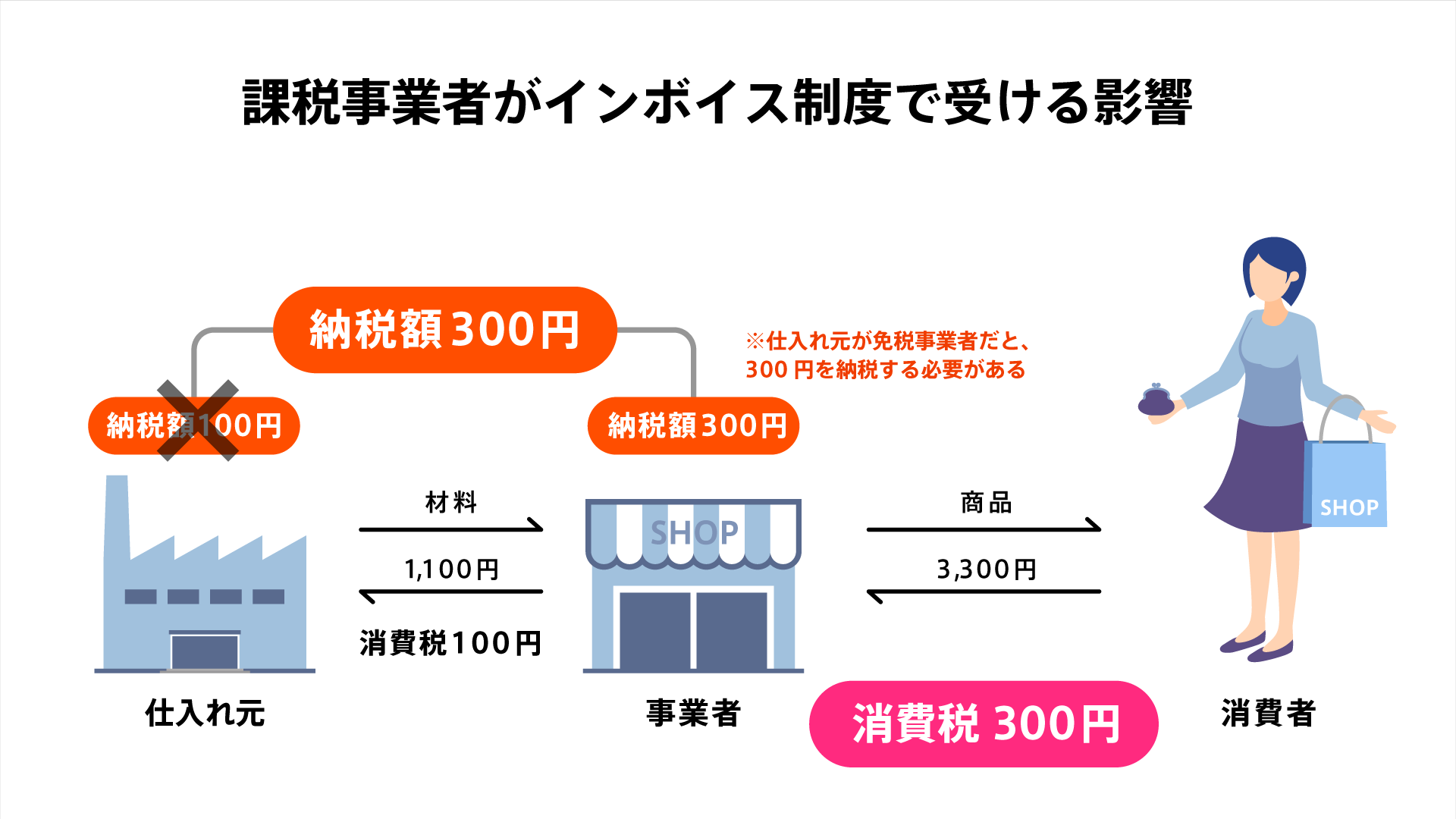

・課税事業者が受ける影響

まずは、インボイス(適格請求書)の発行が義務付けられるため、自社で使用している請求書や領収書等の記載事項を規定に沿ったものに更新する必要があります。

また、他の事業者から仕入れ等を行なっている場合、仕入税額控除の適用を受けるために、仕入れ元(課税事業者)から交付された適格請求書(インボイス)等の保存が必要となります。(自らが作成した仕入明細書等のうち、インボイスに必要な事項が記載され、取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることも可能です。)

ただし仕入れ元が免税事業者の場合、仕入税額控除を適用できないため、消費税の納付税額が増えることになります。先ほどの例で行くと、仕入れ元のA社が免税事業者だった場合、3000円分の消費税300円を全て自社で納税しなければならない、ということです。

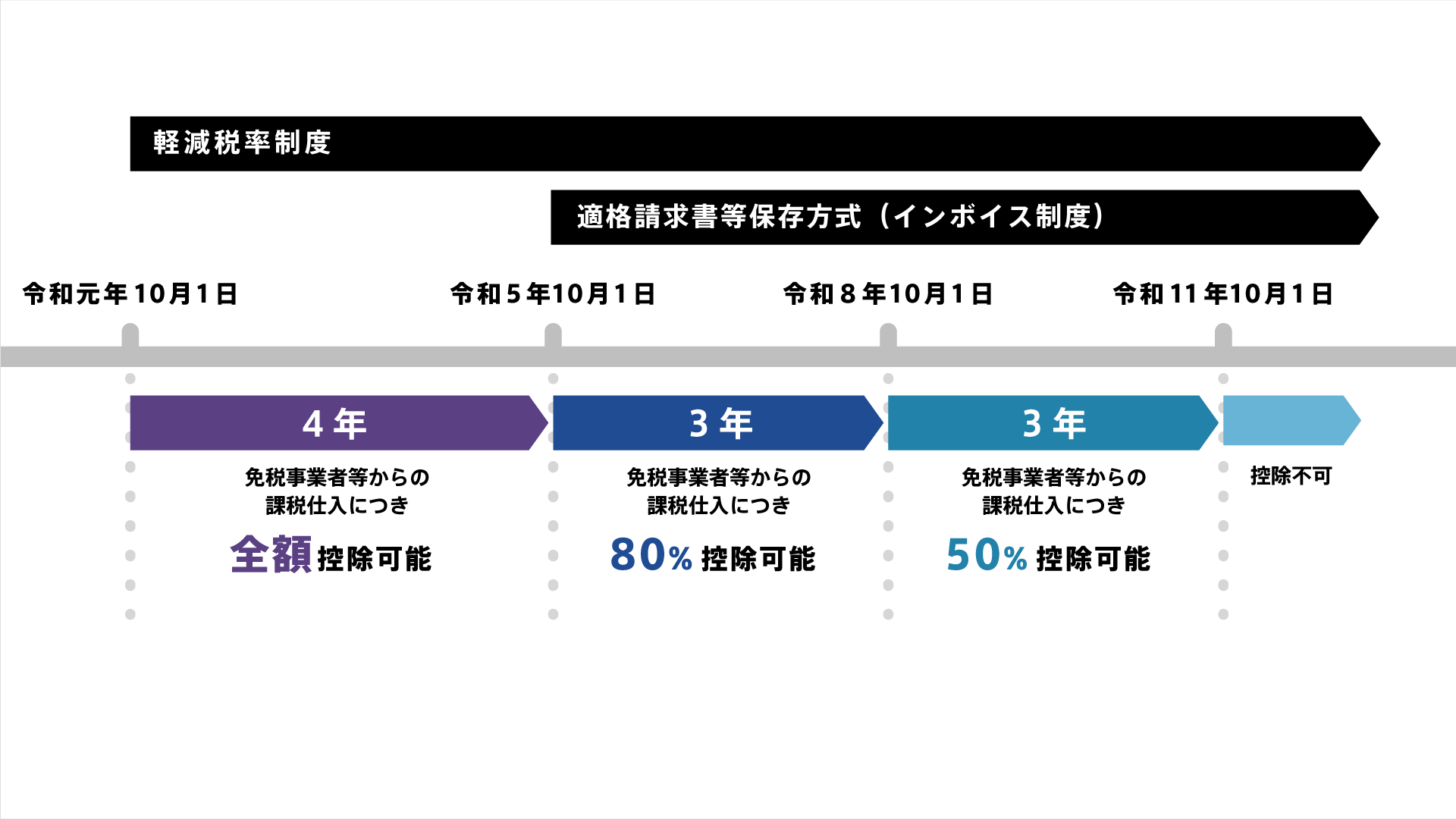

なお、インボイス制度の開始から6年間は、免税事業者等からの仕入であっても部分的に仕入税額控除が受けられる経過措置が設けられていますが、経過期間後は仕入税額控除を受けられなくなります。

・課税事業者と取引のある免税事業者が受ける影響

こちらは個人事業主やフリーランスといった小規模事業者が主に該当しますが、顧客が一般消費者ばかりの事業者の場合、大きな影響はありません。

しかし課税事業者と取引をしている場合、大きな影響を受けることが予想されます。

取引先(課税事業者)は仕入税額控除を適用するために適格請求書(インボイス)の交付を求めてくる可能性が高いですが、免税事業者でいる限り適格請求書(インボイス)を発行することはできません。

そのため、取引先(課税事業者)から値引きや取引停止を求められるリスクが予想されるのです。

このリスクを避けて適格請求書(インボイス)発行事業者になる場合は、すなわち課税事業者になるということになり、これまでは免除されていた消費税額の申告及び納付が必要となります。

つまり免税事業者のままでいても、課税事業者になってもデメリットがあるということですね。実際、今回の適格請求書(インボイス)制度の導入を機に廃業するという個人事業主やフリーランスも多いようです。

インボイス制度へのオススメ対応

さて、ここまでインボイス制度について見てきましたが、いかがでしたか。

今回のインボイス制度導入では、日々の業務に欠かせない請求書への記載要件追加や経理処理の変更、対象となる適格請求書の保存義務が新たに発生し、社内の経理・会計業務の負担が増えることが予想されます。

我々事業者としては出来るだけ全体の負担が増えないよう、既存の業務の効率化と共にインボイス制度への対応を行っていきたいところです。

そこでオススメなのが、昨今注目されているDX化の流れを取り入れ、社内のペーパーレス化と共にインボイス制度の対応を進める方法です。

「帳票ツールとは?近年の動向と選定ポイント」の記事でもご紹介しましたが、ここ数年、電帳法の改正に伴って帳票電子化の流れが加速し、多種多様な帳票作成ツールが提供されています。

帳票作成ツールでは、ツール上で雛形となる帳票を設計して、データベースから帳票に表示するデータを引用して動的に差し込み、業務要件に合わせた様々なフォーマットで保存・出力することができ、日々の帳票作成の時間や手間の大幅な短縮、ペーパーレス化による情報検索性の向上やコスト削減、省スペース化といった効果が期待できます。

つまり、適格請求書(インボイス)の発行に対応した帳票作成ツールを導入すれば、社内の帳票電子化を実現すると同時に、記載要件を満たしたインボイスも簡単に作成し、出力・保存できるのです。

しかもなるべく今と同じ書式で請求書を発行したい、という場合は、既存の帳票を取り込んで電子化できる帳票ツールもあります。

今回のインボイス制度導入にあたっては、IT関連の補助金や助成金も用意されています。

「毎月の請求業務に追われている」「請求書の送付や保存を電子化したい」という事業者の方は、ぜひインボイス制度を奇貨として活用し、帳票電子化、自社の業務効率化を進めるきっかけにしてみてはいかがでしょうか。

オプロでは、次世代の帳票ソリューション「帳票DX」で、多くの企業様のインボイス対応をサポートしています。

帳票DXではウェブデザインツール・Excel・Word・PowerPointで帳票の雛形を自由に設計することができ、軽減税率の対象品目である旨の記載や適用税率ごとに区分した合計額及び消費税額など、必要な記載要件を満たしたインボイスを簡単に出力することができます。またインボイスの写し(控)を電子データとしてストレージサービスへ自動保管するなど、電帳法の要件に対応したデータ保存も可能です。

帳票DXではウェブデザインツール・Excel・Word・PowerPointで帳票の雛形を自由に設計することができ、軽減税率の対象品目である旨の記載や適用税率ごとに区分した合計額及び消費税額など、必要な記載要件を満たしたインボイスを簡単に出力することができます。またインボイスの写し(控)を電子データとしてストレージサービスへ自動保管するなど、電帳法の要件に対応したデータ保存も可能です。

既存システムとの連携面では、個別開発ではなく設定ベースで電子署名・タイムスタンプ、会計、 FAX、 SMS、外部ストレージといった各種クラウドサービスと連携し、後続プロセスを自動化できる拡張性の高さが特長です。

さらに、サブスクビジネスを展開する企業様向けには、サブスクビジネスの販売管理におけるインボイス対応が可能な「ソアスク」がオススメです。

複雑な請求処理がつきもののサブスクビジネスの販売管理ですが、ソアスクでは消費税額の端数処理について、税区分ごとの商品合計に対して税計算する方法を取引先や請求単位で選択することができるなど、きめ細やかな機能にご好評をいただいています。

帳票DX、ソアスクにご興味をお持ちの方は、ぜひ下記より詳細をご覧ください。

>帳票DXの詳しい情報はこちら

>ソアスクの詳しい情報はこちら

最後までお読みいただきありがとうございました。