インボイス制度への対応策〜導入前の具体的なステップとスケジュール〜

2019年10月1日に施行された軽減税率制度に伴って、2023年10月1日から始まるインボイス制度。消費税の仕入税額控除の方式に大きな影響を与えることになりますが、貴社ではもう対応済みでしょうか。

この記事では、

「インボイス制度までに必要な対策は何か」

「施行開始までのスケジュールを具体的にどう進めるのか」

を分かりやすくまとめました。

インボイス制度への対策に困っている、どういうスケジュールで進めればいいか分からないという事業者の方の助けになれば幸いです。前編ではインボイス制度の概要、その目的やオススメの対応もご紹介していますので、合わせてご覧ください。

適格請求書(インボイス)制度対応への4ステップ

実際に自社で適格請求書(インボイス)制度を導入するとなると、具体的にどのような対応が必要になるのでしょうか。

まずはインボイス制度の施行開始までにしておかなければならない工程を4つのステップでご紹介します。

・ステップ1.「適格請求書発行事業者」の登録申請

2023年(令和5年)10月1日から課税事業者となるためには、2023年(令和5年)3月31日までに所轄の税務署に登録申請書を提出し、「適格請求書発行事業者」の登録申請をする必要があります。

期限を過ぎて登録申請をした場合、翌事業年度からしか適格請求書は発行できなくなるので注意しましょう。

登録用紙は国税庁のWebサイトからダウンロードすることができますし、e-Taxによる登録申請手続きも可能です。

申請書の提出後、税務署の審査に通り、適格請求書発行事業者として登録されると「登録通知書」が送付され、適格請求書(インボイス)に記載する登録番号が国税庁のホームページで公表されます。

ちなみに、登録申請に伴う経過措置として、2023年(令和5年)3月31日までに登録申請をすると次の2. 「消費税課税事業者選択届出書」の提出が不要となります。

・ステップ2.「消費税課税事業者選択届出書」の提出

2023年(令和5年)4月1日以降に「適格請求書発行事業者」の登録申請をする場合、上記1.の事業者登録に加えて「消費税課税事業者選択届出書」の申請も行わなければなりません。

ぜひ期限内に「適格請求書発行事業者」の登録申請を終え、手続きを省略しましょう。

適格請求書発行事業者の登録申請、消費税課税事業者選択届出書の提出が終わったら、続いて"交付された適格請求書(インボイス)の保存義務"について準備を進めます。

・ステップ3.仕入れ元の状況を確認する

交付された適格請求書(インボイス)の保存義務については、「仕入れ元が適格請求書発行事業者かどうか」によって対応が大きく変わってきます。

インボイス制度では先日公開した記事「インボイス制度とは」で記載したように、免税事業者からの仕入における仕入税額控除の経過措置が設けられていますが、経過措置の終了後は、適格請求書発行事業者からの課税仕入のみ仕入税額控除が適用、ということになります。

このため、経過措置の期間内、できれば本格的なインボイス制度導入の前に、取引先が適格請求書発行事業者か免税事業者かを確認し、今後の対応を検討しておく必要があります。(取引先が適格請求書発行事業者であるかどうかは、国税庁の適格請求書発行事業者公表サイトで確認できます。)

取引先が適格請求書発行事業者でない場合、仕入税額控除の対象外となり、自社が納税する消費税が増えることになるので注意しましょう。

取引先が適格請求書発行事業者である場合は、交付された適格請求書(インボイス)を保存しておかなければならないので、「取引先が発行する書類のどれが適格請求書(インボイス)となるか?」を確認し、自社で保存する方法について社内で決定しておきます。

・ステップ4.自社の状況を確認する

最後は"自社が発行する適格請求書(インボイス)の保存義務"への準備です。

このステップに多くの労力が必要な企業も多いかと思いますが、具体的にやるべきことは「(これまで免税事業者だった場合)課税事業者の要件に適うよう自社の会計処理を見直す」、「自社発行の書類を適格請求書(インボイス)の要件に適うよう見直す」「適格請求書(インボイス)の要件に適う保存方法を見直す」という3つです。

既に自社が課税事業者であるなら、「自社発行の適格請求書の見直し」「保存方法の見直し」の2つということになります。

自社のインボイス対応ー3つの見直し

ステップ4で出てきた自社のインボイス対応の3つの"見直し"について、もう少し詳しく見ていきましょう。

◎会計処理の見直し

免税事業者から課税事業者に変更する場合の会計処理の変更は、インボイス対応の中でもかなり大掛かりな作業です。

現在利用している会計ツールがインボイス制度の施行に対応できるか確認し、もし対応していない場合は経理処理を円滑にできるよう会計ツールや導入しているシステムを見直す必要があります。

尚、クラウド型の会計ソフトを使用している場合はインボイス制度に対応するようバージョンアップされることが多いのでほぼ問題はないでしょう。一方、エクセル管理やパッケージ型の会計ソフト、独自に設計したシステムを使用している場合は、大幅な更新、再開発が必要になるので、十分な準備期間を設けて対応に臨むことをオススメします。

◎請求書等のフォーマット見直し

続いて、登録番号や記載項目、消費税額の計算方法の追加など、インボイス制度の要件にかなった請求書になるよう、現在の請求書をもとにフォーマットの見直しを行います。

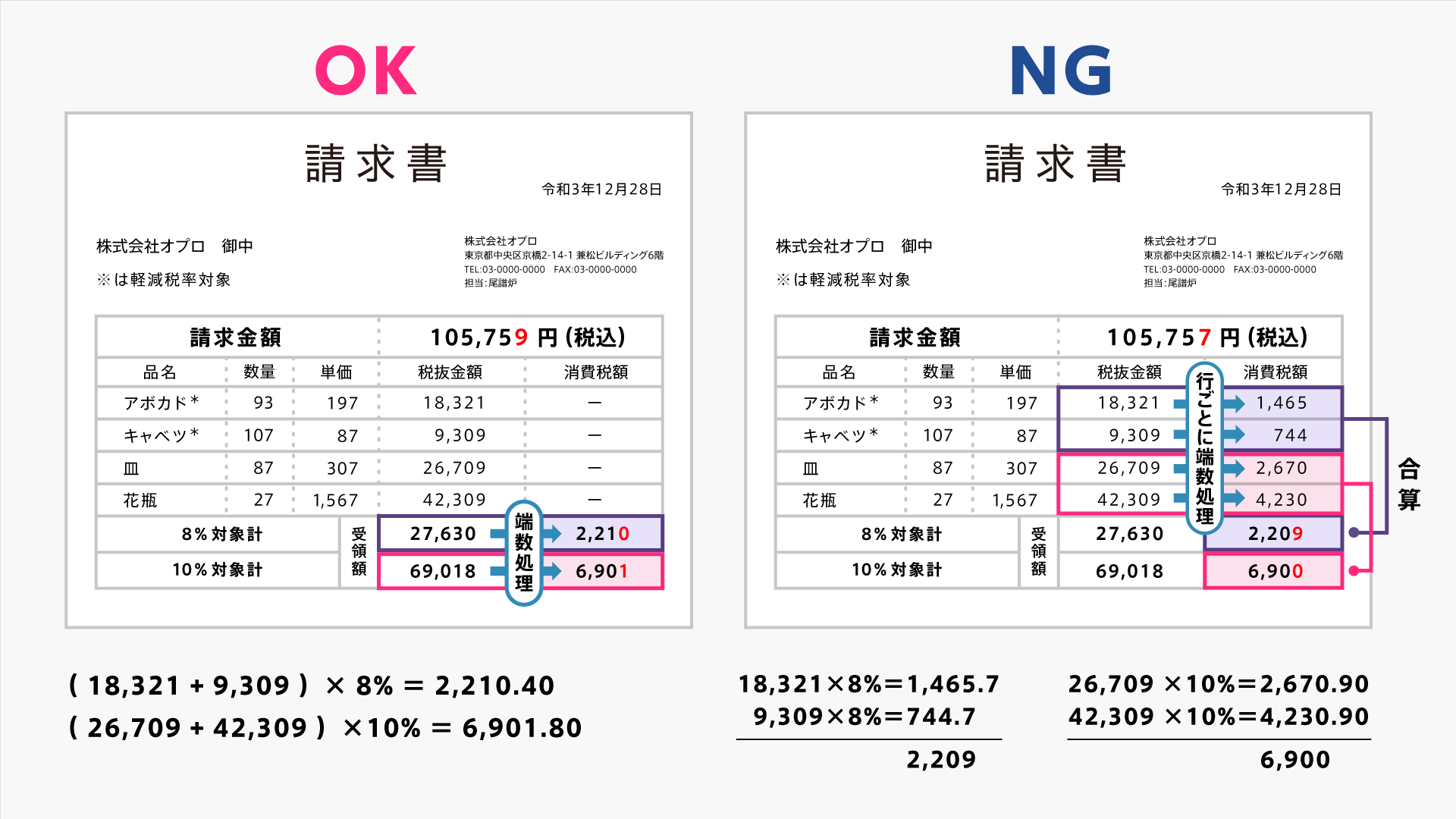

今回のフォーマット変更で特に注意すべきなのは、経理業務における仕訳入力・消費税額の計算の修正です。

例えば1つの請求書から、「仕入」と「消耗品」など、費目に応じて複数の仕訳を入力することがあります。これまでは、商品ごとの税込み金額を合計して仕訳を計上すれば、請求書と仕訳で消費税額が一致しました。

しかしインボイス制度では、商品毎の税込み金額が記載されなくなり、1つの適格請求書における端数処理が税率ごとに1回のみと定められました。そのため、複数の税率の商品が混在するインボイスでは、

① 勘定科目ごとに商品明細を分類

② その商品の税率別・課税区分別に税抜金額を集計

③ 税抜金額にそれぞれの税率をかけて税込金額を計算

④ 税込金額の合計が、適格請求書に記載された税率別の税込金額の合計と異なる場合は、仮払消費税等で差額調整

という段階を踏んで金額を算出する必要があります。

これまでの処理に比べて経理事務の負担はさらに大きなものになるでしょう。

他にも、消費税額に1円未満の端数が生じた場合の端数処理のルールがあったり、相互に関連する複数の書類で記載事項を満たすことが可能だったりと細かい規定があるので、国税庁からの情報に基づいてしっかり見直しを行いましょう。

(参考:「適格請求書等保存方式の概要ーインボイス制度の理解のためにー」国税庁)

◎保存方式の見直し

自社が発行した適格請求書(インボイス)の写しの保存については、コピーに限らず電子データや一覧表形式、ジャーナル、複写式の控えなども認められます。

受け取った請求書等の保存については、登録番号の有無で区分して管理できるようにしておくことが重要です。免税事業者からの課税仕入れに係る経過措置の適用を受けるには、区分記載請求書の保存が必要になるので、必ず確認しておくようにしましょう。

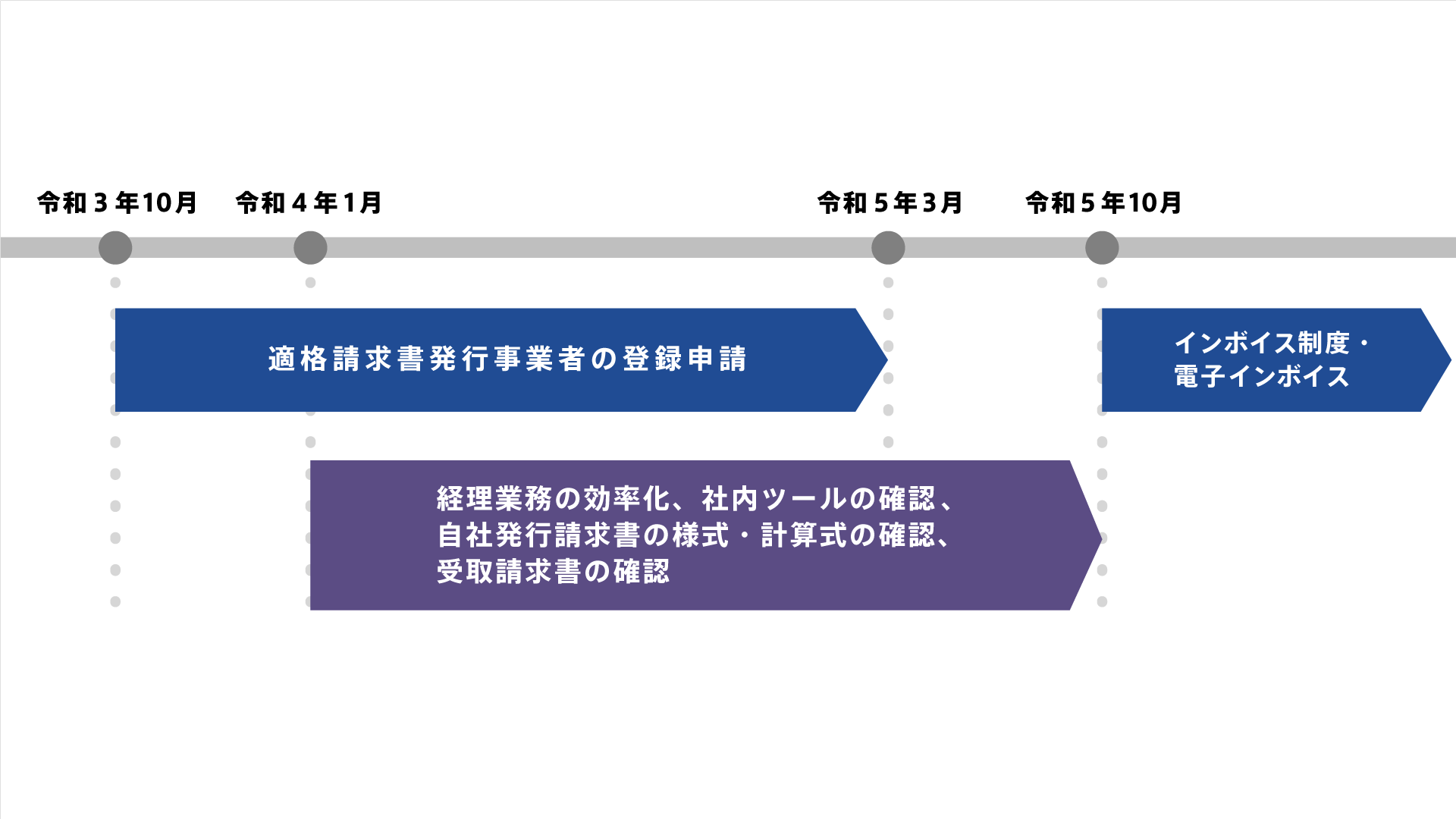

インボイス制度対応までのスケジュール

ここまでインボイス制度への具体的な対応策についてご紹介してきましたが、制度開始前の事前準備のスケジュールを視覚化すると、下記のような流れになります。

インボイス制度の導入については、国としては適切な税収を確保できるようにはなるものの、事業者や個人事業主としては経理処理の増加、免税事業者等からの課税仕入れに係る経過措置、発行した適格請求書の保存義務、受領した適格請求書(領収書や請求書等)の保存義務など、対応負担がかなり大きくなります。

特に複雑化することになる経理業務は、まず既存の経理業務の効率化を進めておき、並行して自社の社内ツールの更新や関連部署への周知徹底、取引先・関係先への確認や対応を進めていくのが良いでしょう。

そこで役立つのが、「電子インボイス」です。

実は適格請求書(インボイス)制度開始と同時に、請求情報等を電子データとして送受信する仕組み「電子インボイス」が開始され、電子インボイスからの仕訳の自動計上や支払い管理・入金消し込み等の活用も期待されています。電子インボイスへの対応は、社内業務の帳票電子化、ペーパーレス化の実現にもつながります。

これからインボイス制度の対応をするという事業者の方は、IT導入補助金や事業者補助金など、補助金をうまく活用して自社の経理業務、請求業務を見直し、ITサービスを導入して、電子インボイスを活用したインボイス対応を実現してみてはいかがでしょうか。

オプロでは、ご利用中のシステムと連携してインボイス制度に準拠した適格請求書を発行したり、電子帳簿保存法(電帳法)に対応した書類を管理できるソリューション「帳票DX」で、多くの企業様のインボイス対応をサポートしています。

帳票DXではウェブデザインツール・Excel・Word・PowerPointで帳票の雛形を自由に設計することができ、軽減税率の対象品目である旨の記載や適用税率ごとに区分した合計額及び消費税額など、必要な記載要件を満たしたインボイスを簡単に出力することができます。クラウドサービスが基盤となっているので、システム上に保存された顧客情報を元に請求書類を作成して、電子インボイスとして取引先に送信することもできます。

またインボイスの写し(控)を電子データとしてストレージサービスへ自動保管するなど、電帳法の要件に対応したデータ保存も可能です。

既存システムとの連携においては、個別開発ではなく設定ベースで電子署名・タイムスタンプ、会計、 FAX、 SMS、外部ストレージといった各種クラウドサービスと連携し、後続プロセスを自動化できる拡張性の高さが特長です。

さらに、サブスクビジネスを展開する企業様向けには、サブスクビジネスの販売管理におけるインボイス対応として、税率計算や適格請求書の発行が可能なサブスク管理システム「ソアスク」がオススメです。

消費税額の端数処理について、税区分ごとの商品合計に対して税計算する方法を取引先や請求単位で選択することができるなど、複雑な請求処理がつきもののサブスクビジネスに対応する販売管理システムならではのきめ細やかな機能にご好評をいただいています。

帳票DX、ソアスクにご興味をお持ちの方は、ぜひ下記より詳細をご覧ください。

>帳票DXの詳しい情報はこちら

>ソアスクの詳しい情報はこちら

最後までお読みいただきありがとうございました。